大型广告牌材料宜山路建材市场地址红星美凯龙建材市场

概述:回顾上半年,需求复苏及再通胀预期是围绕钢市两条主线

概述:回顾上半年,需求复苏及再通胀预期是围绕钢市两条主线。从节前的不看好,不冬储,到节后的价格暴涨阶段“手无寸铁”,环保限产政策发酵,碳达峰碳中和提上日程,压减钢铁产量,都给钢价上涨提供强大动力。随着价格暴涨,国家高层密切关注大宗商品价格,市场逐渐降温,保供稳价成为短期政策主导,随着监管政策突击,价格开启暴跌模式,跌至目前历时一个半月,累计跌幅1700元/吨。京津冀建筑钢材市场在下半年又将迎来何种新局面?下面笔者将结合目前市场上的基本情况做一个简单分析。

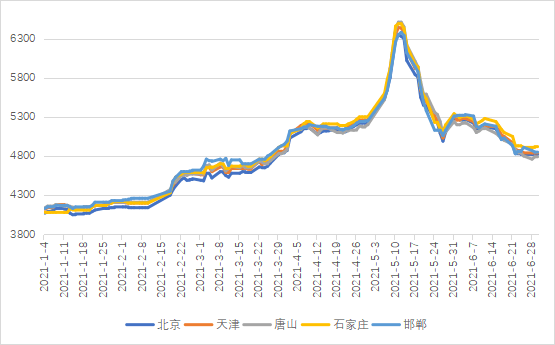

回顾上半年价格走势,京津冀建筑钢材一季度价格呈现缓慢上涨的走势,二季度价格呈现先涨后跌的态势。年后随着市场逐步复苏,加之钢坯价格拉涨,市场价格缓慢走强。二季度在限产趋严的刺激下,价格快速冲高至6510元/吨,随后在高层的对大宗商品价格的多次关注下,黑色降温。二季度末,年中资金压力趋紧叠加梅雨季节影响,价格涨跌无力,呈现窄幅震荡的态势。2021年上半年钢价基本可以分为三个阶段:第一阶段1-4月价格稳步上涨,第二阶段5月及急涨急跌,三阶段6月持续阴跌,淡季特征明显,资金紧张,商家心态谨慎,不敢操作。

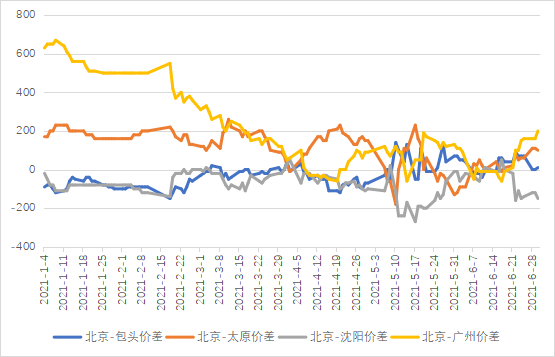

从区域来看,一季度,受到唐山环保限产,区域内库存水平较低,区域内钢厂停产转产,京津冀区域价格领涨全国。二季度,随着区域内钢厂新建项目投产,区域外资源流入京津冀区域,内蒙古,太原,东北等地资源流入京津冀区域,京津冀与华南区域价差持续缩小,“北材南下”变为“南材北上”宜山路建材市场地址。北方高温,南方高温多雨,叠加资金紧张,需求淡季特征明显,全国建筑钢材价差缩小,钢厂资源分流难度加大。

2021年京津冀建材产能利用率维持较低的水平,据我网调研,上半年京津冀建材产能利用率均值45.6%,与去年全年均值48.6%相比,下降6.18%。这与今年3月份开始,唐山就执行了较为严格的限产政策分不开,但5月份之后,唐山限产放松,供应增加,HGLG产量增加,且主要投放唐山市场,DH钢厂螺纹产线复产,京津冀产能利用率回升。6月28日-7月2日钢厂产量在有短暂的下降后,预计,7月份整体供应将继续回升大型广告牌材料,在当前淡季水平下,将进一步加大了市场负担。

今年上半年,下游需求启动好于预期,钢厂资源南下持续下降,特别是3月份唐山钢企限产后,仅CG还有少量南下。钢厂对京津冀主要市场的投放总量达910.98万吨,较去年同期下降72.47万吨。唐山钢企限产,供应量下降,而京津冀区域特别是雄安的增量需求好于预期,供需错配,导致价格强势运行,甚至超过了济南、杭州等主要市场。直到6月份,价格回落,进入需求淡季,与分流区域的价差才逐渐修复。

从近三年,钢厂对北京市场的建材投放量看,2019年峰值出现在6月,2020年出现在7月份红星美凯龙建材市场,2021年6月有望达到峰值。逐渐形成,北京市场以现货库存分销的模式,规格齐全;唐山市场以本地钢厂直发、直供为主的,更为灵活、机动的销售模式。

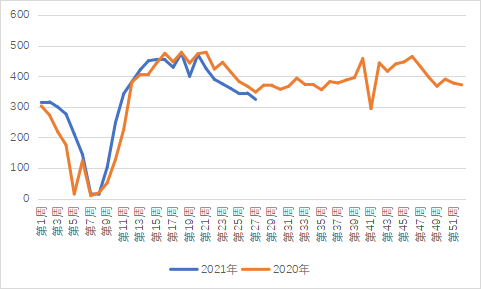

从螺纹钢消费量来看,上半年京津冀整体需求较去年走势基本相同。在春节过后市场逐步恢复,在第13周达到需求高峰,与市场价格大幅上涨的时间点基本吻合。但自第20周开始,市场需求开始下降,且后期需求水平均低于20年,现货价格远高于去年同期水平或是需求下降的主要因素之一。据市场反馈,在现货市场价格达到高点后,下游企业资金均出现不同程度的紧张情况,部分客户表示在21年上半年就已经消耗了全年70-80%的资金,导致施工采购节奏放缓,加之受高温多雨影响,近期属于建筑钢材传统需求淡季,市场观望情绪浓厚,需求恢复仍需要一定时日。

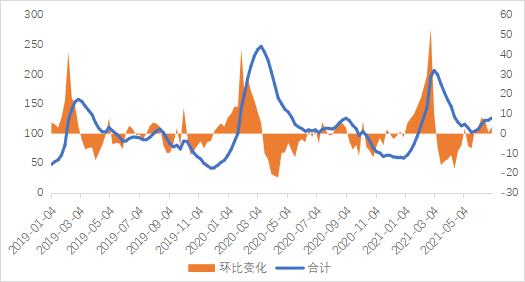

对比2020年京津冀建材市场库存,今年年后库存高峰早于2020年,且小于去年库存高点;降库速度也快于去年,体现下游需求的强劲,快速去库和供需错配,都给价格上涨提供了强有力的支撑。5月底库存开始反弹,且上升速度较快,至6月底,京津冀市场建材库存总量126.34万吨,较上周库存量增加3.4万吨,较去年同期高19.91万吨,其中北京市场较去年同期高21.71万吨。在当前淡季,供应维持高位、市场持续累库,无疑是雪上加霜,市场资金压力剧增。

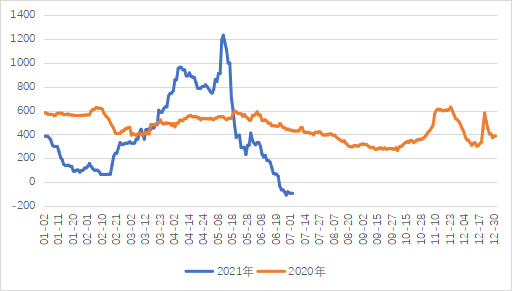

钢厂利润方面,21年钢厂利润较去年有较大区别。利润变化基本分为三个阶段,第一阶段为年初到春节后,现货价格较为低迷大型广告牌材料,加之原材料价格上涨,导致钢厂生产利润微薄,生产积极性一般。第二阶段为春节后到五月中旬,节后价格持续上涨红星美凯龙建材市场,钢厂利润逐步上升,在五月中旬达到利润最高点,利润超过1200元,生产积极性高。第三阶段为5月中旬至今,现货价格下跌,加之原材料方面价格较为坚挺,导致钢厂利润快速下降,目前钢厂利润为负数,钢厂生产积极性较差。

供应方面,2021年下半年,京津冀建筑钢材钢厂产能、产量变动较大,其中XG涉及建材产能420万吨,月产量35万吨左右,这部分产能大概率会在9月份退出,退出之后京津冀建材区域的产量将明显下降,对京津冀区域的供应量将有所减少;需要注意的是,上半年京津冀部分建材钢厂生产不饱和,建材产量处于同期偏低水平,不排除下半年有产量增加的可能,另外除京津冀区域建材钢厂的产量变化外,其他区域钢厂资源在加大对京津冀建材市场的资源投放,近几个月已经有部分钢厂提前布局,下半年需要注意外地钢厂资源供应是否有继续增量的趋势,进而达至新的供需平衡格局。

需求方面,从Mysteel数据统计来看,一般情况下上半年螺纹钢表观消费量波动较大红星美凯龙建材市场,3-4月周表观消费量往往达到年顶峰近500万吨。下半年表观消费量波动幅度降低,周表观消费量基本围绕350-450万吨宜山路建材市场地址。数据显示,下半年表观消费总量明显高于上半年,另结合上半年由于成本过快拉升导致的工程停工或拖延进度的特点,那么在钢价回稳的带动下,上半年受影响的项目有加快施工进度的需求,推迟工期的项目也或加快速度开工,因此总体判断下半年螺纹钢消费有支撑,周表观消费量或稳定在380-480万吨。

库存方面宜山路建材市场地址,目前京津冀建材市场整体库存量126.34万吨大型广告牌材料,较去年同期高19.91万吨宜山路建材市场地址,其中库存压力较大的区域是北京市场,库存较去年同期高52.62%,即北京市场资源集散性更强,而钢厂周边市场如唐山、宣化等地的库存继续保持低库存运行,下半年大概率还继续维持此种特征;另外结合2019年宜山路建材市场地址、2020年的库存季节性变化情况,2021年7-9月份大概率维持增库趋势,之后随着需求季节性好转,库存量或在9月份之后进入下降通道,然后在12月份降至全年库存低点。

成本方面,目前来看,现货市场价格受需求表现较差影响,价格难以回到上半年高点,加之原材料方面或继续坚挺,后期钢厂生产利润或维持较低水平。随后期价格或有所恢复,但难以再次达到上半年高点,钢厂利润或在下半年恢复到较为合理的水平。

整体来看,下半年京津冀区域的建筑钢材生产厂供应将有所减少,但需要注意外地钢厂资源供应是否有继续增量的趋势。库存方面,7-9月份大概率维持增库趋势,之后随着需求季节性好转,库存量或在9月份之后进入下降通道,然后在12月份降至全年库存低点。成本方面,钢材原材料价格较为强势,建筑钢材生产厂亏损格局确立,下半年恢复合理利润为大概率。而需求方面,预计下半年表观消费将好于上半年。综合判断,下半年京津冀建筑钢材价格震荡向上概率大,但超越上半年高点的可能性甚小。返回搜狐,查看更多

- 标签:建材市场基本情况

- 编辑:王慧

- 相关文章

-

装修未来市场分析建材材料合同范本

与服装鞋帽、3C、图书音像等产品相比,家居建材商品对售后服务要求高、标准化程度低及物流成本高等特征,在一定程度上影响了家居…

-

材料价格明细表建材活动朋友圈文案建材渠道开发

随着经济持续增长,我国人民收入水平不断提高,**年我国城镇居民人均可支配收入为***元,是**年的2.97倍,年复合增长率为***%,**年我…

- 建材招商1688建材批发网

- 装修公司市场分析临沂华强建材市场

- 东莞建材市场位置建材市场实拍图!建材家居市场

- 建材市场调研报告建材门店图片大全-建材现货行情走势

- 建材家居市场装修建材品牌大全—建材市场商机在哪